ทุกคนรู้ว่าดอกเบี้ยเป็นต้นทุนของเงิน และเชื่อว่าหลายคนอาจเคยได้ยินคำว่า “อัตราดอกเบี้ยนโยบาย (Policy Rate)” หรือแม้แต่ประโยคที่ว่า “ดอกเบี้ยนโยบายเป็นดอกเบี้ยที่ธนาคารกลางใช้เพื่อบรรลุเป้าหมายทางเศรษฐกิจบางประการ” แต่รู้กันหรือไม่ว่าทำไม? และดอกเบี้ยนโยบายเกี่ยวข้องอะไรกับธนาคารกลางและเศรษฐกิจ

ในบทความนี้เราจะพาไปไขข้อข้องใจอย่างละเอียดว่า อัตราดอกเบี้ยนโยบาย คืออะไร? ทำไมการเปลี่ยนแปลงเพิ่มขึ้นหรือลดลงของอัตราดอกเบี้ยนโยบายจึงส่งผลอย่างมีนัยสำคัญต่อระบบเศรษฐกิจ ตลอดจนเรื่องละเอียดอ่อนเกี่ยวกับการปรับดอกเบี้ยนโยบายของธนาคารกลางที่ไม่ค่อยมีใครกล่าวถึง

เลือกหัวข้อเกี่ยวกับ “อัตราดอกเบี้ยนโยบาย” ที่ต้องการอ่าน

อัตราดอกเบี้ยนโยบาย คืออะไร?

อัตราดอกเบี้ยนโยบาย คือ อัตราดอกเบี้ยที่กำหนดขึ้นโดยธนาคารกลางของแต่ละประเทศเพื่อทำหน้าที่เป็นอัตราดอกเบี้ยระยะสั้นที่ธนาคารกลางจะเรียกเก็บจากธนาคารพาณิชย์ที่กู้เงินจากธนาคารกลาง หรือจ่ายให้ธนาคารพาณิชย์ที่นำเงินมาฝากกับธนาคารกลาง

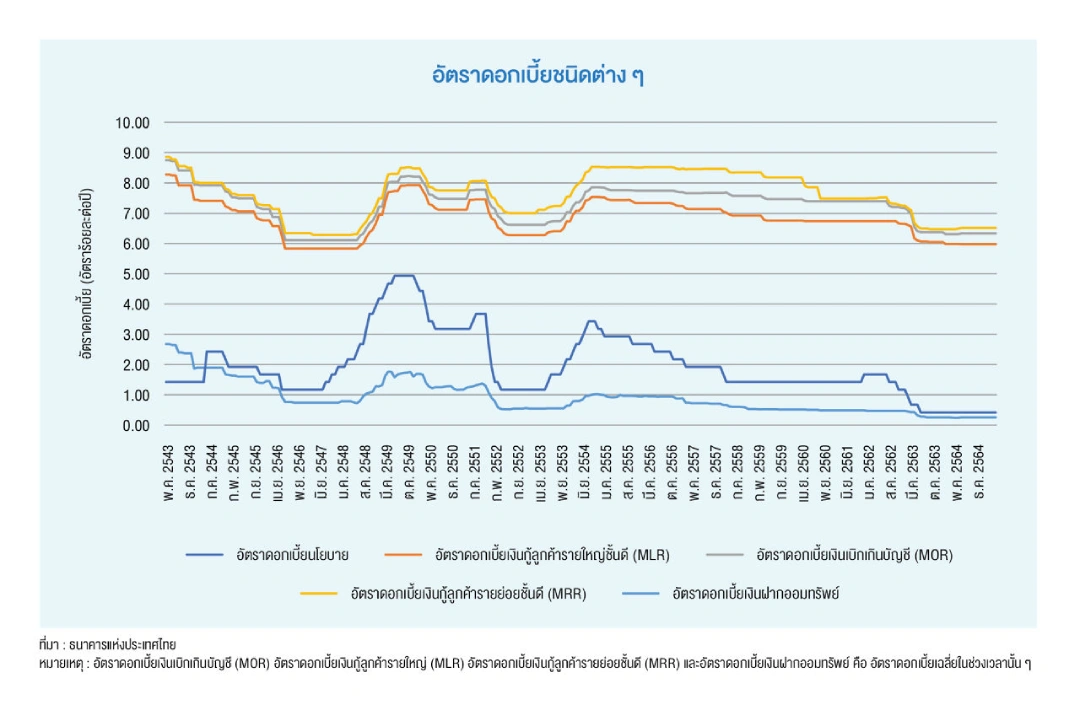

การที่อัตราดอกเบี้ยนโยบาย (Policy Rate) เป็นดอกเบี้ยที่ธนาคารพาณิชย์ใช้ในการทำธุรกรรมกับธนาคารกลาง จึงทำให้อัตราดอกเบี้ยนโยบายกลายเป็นต้นทุนขั้นต่ำของธนาคารพาณิชย์ที่ถูกนำไปใช้เป็นฐานอ้างอิงให้ดอกเบี้ยของผลิตภัณฑ์ทางการเงินต่าง ๆ ของธนาคารพาณิชย์ เช่น สินเชื่อบ้าน สินเชื่อรถยนต์ สินเชื่อเพื่อธุรกิจ สินเชื่อเพื่อการบริโภค และดอกเบี้ยเงินฝาก

หรืออธิบายให้ง่ายกว่านั้น อัตราดอกเบี้ยนโยบาย คือ ดอกเบี้ยขั้นพื้นฐานที่สุดของระบบเศรษฐกิจ

ทำให้เมื่อมีการปรับขึ้นดอกเบี้ยนโยบายหรือลดดอกเบี้ยนโยบายโดยธนาคารกลางจึงส่งผลไปที่อัตราดอกเบี้ยเงินฝากและดอกเบี้ยเงินกู้ของธนาคารพาณิชย์ภายในประเทศในทิศทางเดียวกัน ไม่ต่างจากการที่เมื่อราคาของต้นทุนการผลิตเพิ่มขึ้นจะทำให้ราคาสินค้าเพิ่มขึ้นตาม

นอกจากนั้น เมื่ออัตราดอกเบี้ยนโยบายเป็นผลตอบแทนขั้นต่ำที่สุดของการลงทุน ตราสารหนี้ทั้งภาครัฐและภาคเอกชนที่ให้ผลตอบแทนเป็นดอกเบี้ยแต่มีความเสี่ยงสูงกว่าจึงจำเป็นที่จะต้องอ้างอิงอัตราดอกเบี้ยนโยบายด้วยเช่นกัน เพราะเมื่อตราสารหนี้อย่างพันธบัตรรัฐบาลออกจำหน่ายใหม่ก็จำเป็นที่จะต้องให้ดอกเบี้ยสูงกว่าผลตอบแทนขั้นต่ำเพื่อจูงใจให้ลงทุนเข้ามาลงทุนในตราสารหนี้ที่มีความเสี่ยงมากกว่า (แทนที่จะออมเงินไว้กับธนาคารและรับดอกเบี้ยขั้นต่ำที่ใกล้เคียงกับอัตราดอกเบี้ยนโยบาย)

ด้วยเหตุนี้อัตราดอกเบี้ยนโยบายจึงกลายเป็นหนึ่งในเครื่องมือสำคัญที่ธนาคารกลางแต่ละประเทศใช้ในการบริหารจัดการเศรษฐกิจให้เติบโตอย่างมั่นคงและควบคุมอัตราเงินเฟ้อให้คงที่ ซึ่งทำหน้าที่เปรียบเสมือนปุ่มควบคุมเครื่องยนต์ของเศรษฐกิจที่เมื่อปรับเปลี่ยนไปเพียงเล็กน้อยก็สามารถส่งผลกระทบได้อย่างกว้างขวาง ไม่ว่าจะเป็นการกู้ซื้อบ้าน การผ่อนชำระสินค้า การลงทุน หรือแม้แต่การออมเงิน

สำหรับอัตราดอกเบี้ยนโยบายของประเทศไทย ธนาคารแห่งประเทศไทยกำหนดให้ “อัตราดอกเบี้ยธุรกรรมซื้อคืนพันธบัตรแบบทวิภาคีระยะ 1 วัน (1-Day Repurchase Rate)” หรือเรียกสั้น ๆ ว่า “1-Day Repo Rate” เป็นอัตราดอกเบี้ยนโยบาย

อัตราดอกเบี้ยนโยบายล่าสุด คือ 2.50% ณ การประชุมคณะกรรมการนโยบายวันที่ 21 สิงหาคม 2567

ใครควบคุมอัตราดอกเบี้ยนโยบาย

อัตราดอกเบี้ยนโยบาย (Policy Rate) ในแต่ละประเทศจะถูกควบคุมโดย ธนาคารกลาง (Central Bank) ซึ่งเป็นองค์กรอิสระที่อยู่นอกเหนือการควบคุมของรัฐบาลแต่ละประเทศ อย่างในประเทศไทยหน่วยงานที่กำกับดูแลอัตราดอกเบี้ยนโยบายคือ ธนาคารแห่งประเทศไทย (Bank of Thailand) และในประเทศสหรัฐอเมริกาคือธนาคารกลางสหรัฐฯ (Federal Reserve System หรือ Fed)

การตัดสินใจเกี่ยวกับกับอัตราดอกเบี้ยนโยบายของธนาคารกลางจะแบ่งเป็น 3 กรณี ได้แก่ การขึ้นดอกเบี้ยนโยบาย การลดดอกเบี้ยนโยบาย และการคงอัตราดอกเบี้ยนโยบาย ซึ่งจะถูกตัดสินใจในการประชุมคณะกรรมการนโยบายการเงินของแต่ละประเทศโดยจะพิจารณาจากภาวะเศรษฐกิจในขณะนั้นผ่านดัชนีชี้วัดทางเศรษฐกิจต่าง ๆ โดยในแต่ละปีจะมีการประชุมประมาณ 8 ครั้งโดยมีการกำหนดวันและเวลาล่วงหน้า และในบางกรณีอาจมีการเรียกประชุมในภาวะฉุกเฉินอย่างที่เคยเกิดขึ้นในหลายประเทศเมื่อปี 2020

- ขึ้นดอกเบี้ยนโยบาย เพื่อชะลอการขยายตัวของเศรษฐกิจที่มากเกินไป ด้วยการทำให้ต้นทุนการกู้ยืมเพิ่มขึ้น เพื่อลดการใช้จ่ายและการลงทุน

- ลดดอกเบี้ยนโยบาย เพื่อกระตุ้นการลงทุนในเศรษฐกิจที่ซบเซา ด้วยการลดต้นทุนการกู้ยืมซึ่งทำให้การกู้ยืมง่ายขึ้น เพื่อเพิ่มแรงจูงใจในการใช้จ่ายและการลงทุน

- คงอัตราดอกเบี้ยนโยบาย เมื่อเศรษฐกิจอยู่ในระดับเป้าหมายที่ต้องการ หรือในช่วงเวลาดังกล่าวการปรับเพิ่ม/ลดดอกเบี้ยไม่ช่วยอะไร

โดยการขึ้นดอกเบี้ยนโยบาย การลดดอกเบี้ยนโยบาย และการคงอัตราดอกเบี้ยนโยบาย เป็นสิ่งที่จะถูกตัดสินใจในการประชุมคณะกรรมการนโยบายการเงินของแต่ละประเทศโดยพิจารณาจากภาวะเศรษฐกิจในขณะนั้นผ่านดัชนีชี้วัดทางเศรษฐกิจต่าง ๆ ซึ่งในแต่ละปีจะมีการประชุมประมาณ 8 ครั้งโดยมีการกำหนดวันและเวลาล่วงหน้า และในบางกรณีอาจมีการเรียกประชุมในภาวะฉุกเฉินอย่างที่เคยเกิดขึ้นในหลายประเทศเมื่อปี 2020

ลดดอกเบี้ยนโยบาย

การลดดอกเบี้ยนโยบาย คือ สิ่งที่จะเกิดขึ้นเมื่อเศรษฐกิจอยู่ในภาวะซบเซา เพื่อกระตุ้นการเติบโตของเศรษฐกิจที่เติบโตอย่างไม่เป็นไปตามที่ต้องการ ซึ่งเป็นผลมาจากการที่การลงทุนของภาคธุรกิจและการจับจ่ายใช้สอยของประชาชนอยู่ในระดับต่ำหรือเกิดการชะงักงัน

เมื่อธนาคารกลางมีมติให้ลดอัตราดอกเบี้ยนโยบาย จะส่งผลให้อัตราดอกเบี้ยต่าง ๆ ภายในประเทศลดลงตาม ซึ่งจะช่วยกระตุ้นแนวโน้มพฤติกรรมของธุรกิจและประชาชนภายในประเทศ ดังนี้

กระตุ้นการลงทุนของภาคธุรกิจ โดยธุรกิจจะสามารถกู้ยืมเงินเพื่อนำมาใช้ลงทุนได้ด้วยดอกเบี้ยที่ต่ำกว่า และดอกเบี้ยที่ต่ำยังช่วยกระตุ้นให้ธุรกิจมีแนวโน้มที่จะอยากกู้เงินมาขยายธุรกิจมากขึ้น ซึ่งการลงทุนของภาคธุรกิจเป็นสิ่งที่ช่วยกระจายรายได้ผ่านการใช้จ่ายและสร้างความต้องการกำลังแรงงานที่ทำให้ประชาชนที่เป็นผู้บริโภคมีรายได้

การลงทุนของภาคประชาชน จะถูกกระตุ้นให้เกิดพฤติกรรม Search for Yield ที่นักลงทุนจะถูกจูงใจให้ย้ายเงินไปลงทุนในสินทรัพย์ที่ให้ผลตอบแทนสูงกว่าเดิม เช่น หุ้นกู้ การซื้ออสังหาริมทรัพย์ รวมถึงกระตุ้นให้นักลงทุนต้องลงทุนในหลักทรัพย์ที่มีความเสี่ยงสูงมากขึ้นจากเดิมเพื่อแสวงหาผลตอบแทนให้ได้เท่าเดิม (เท่ากับก่อนที่ดอกเบี้ยจะลดลง) เนื่องจากอัตราดอกเบี้ยนโยบายที่ลดลงจะทำให้หลักทรัพย์ที่ผลตอบแทนอ้างอิงกับดอกเบี้ยนโยบาย อย่างเช่น พันธบัตรรัฐบาล หุ้นกู้ เงินฝาก และตราสารหนี้ได้รับผลตอบแทนน้อยลง ดังนั้นหากนักลงทุนยังคงต้องการได้รับอัตราผลตอบแทนเท่ากับก่อนที่จะมีการลดดอกเบี้ย นักลงทุนก็จำเป็นที่จะต้องย้ายเงินลงทุนไปยังการลงทุนที่มีความเสี่ยงสูงกว่าที่คาดว่าจะให้ผลตอบแทนเท่ากับการลงทุนเดิมของพวกเขา

อัตราแลกเปลี่ยนมีแนวโน้มที่จะอ่อนค่าลง พฤติกรรม Search for Yield ดังกล่าวยังส่งผลกับนักลงทุนต่างชาติที่นำเงินเข้ามาลงทุนในประเทศด้วยเช่นกัน เมื่อผลตอบแทนจากการลงทุนในประเทศที่ลดดอกเบี้ยต่ำลงนักลงทุนต่างชาติมีโอกาสที่จะย้ายเงินลงทุนไปลงทุนในประเทศอื่นที่ให้ผลตอบแทนเท่ากันหรือมากกว่า ซึ่งการเคลื่อนย้ายเงินลงทุนจะทำให้เกิดการแลก (ขาย) เงินสกุลดังกล่าวเป็นเงินสกุลอื่น (เพื่อนำไปลงทุนที่อื่น) เมื่อความต้องการขายเงินสกุลที่ลดดอกเบี้ยมากกว่าความต้องการซื้อจะส่งผลให้อัตราแลกเปลี่ยนของประเทศมีแนวโน้มอ่อนค่าลง

การใช้จ่ายของภาคประชาชน ดอกเบี้ยของสินเชื่อเพื่อการบริโภคเองก็ได้รับผลจากการลดดอกเบี้ยด้วยเช่นกัน ดอกเบี้ยที่ต่ำกว่าจึงทำให้แนวโน้มในการตัดสินใจกู้เงินมาเพื่อจับจ่ายใช้สอยกับการอุปโภคบริโภคเพิ่มขึ้นด้วยเช่นกัน เช่น การนำไปใช้ซื้อที่ดินเก็งกำไรทั้งที่ไม่เคยอยากซื้อมาก่อน ซื้อของสะสมฟุ่มเฟือย ซื้อรถยนต์ที่อาจจะยังไม่จำเป็นต้องเปลี่ยน และสินค้าชิ้นใหญ่อื่น ๆ ที่ต้องผ่อน

การออมมีแนวโน้มที่จะลดลง เมื่อการฝากเงินให้ดอกเบี้ยที่ลดลง ประชาชนที่เป็นผู้ฝากมีแนวโน้มที่จะฝากเงินน้อยลงหรือนำเงินที่เคยฝากออกมาใช้มากขึ้น ไม่ว่าจะเป็นการนำไปใช้เพื่อการลงทุนรูปแบบอื่นหรือการนำไปจับจ่ายใช้สอยก็ตาม

กล่าวคือ การลดดอกเบี้ยนโยบายของธนาคารกลางมีเป้าหมายในการกระตุ้นให้เงินของธนาคารพาณิชย์และเงินฝากของประชาชนถูกนำเข้ามาหมุนเวียนในระบบเศรษฐกิจที่กำลังซบเซา เพื่อให้เศรษฐกิจเกิดการขยายตัวจากการใช้จ่ายและลงทุนซึ่งจะทำให้อัตราเงินเฟ้อขยายตัวไปสู่กรอบเป้าหมายที่ต้องการ

ขึ้นดอกเบี้ยนโยบาย

การขึ้นดอกเบี้ยนโยบาย คือ สิ่งที่จะเกิดขึ้นเมื่อเศรษฐกิจอยู่ในช่วงขาขึ้นและมีการเติบโตเร็วเกินไป เพื่อลดปริมาณเงินที่หมุนเวียนอยู่ในระบบเศรษฐกิจและความต้องการซื้อที่มากเกินไป ซึ่งจะช่วยป้องกันไม่ให้อัตราเงินเฟ้อค้างอยู่ในระดับที่สูงเป็นระยะเวลานานจนทำให้มูลค่าของเงินลดลง รวมถึงป้องกันขยายธุรกิจและลงทุนเก็งกำไรในระดับที่เกินจำเป็นซึ่งอาจนำไปสู่ภาวะฟองสบู่แตกในอนาคต

เมื่อธนาคารกลางมีมติให้ขึ้นอัตราดอกเบี้ยนโยบาย สิ่งที่เกิดขึ้นคืออัตราดอกเบี้ยต่าง ๆ ในระบบเศรษฐกิจจะเพิ่มขึ้นตาม ซึ่งดอกเบี้ยที่เพิ่มขึ้นจะช่วยกระตุ้นแนวโน้มพฤติกรรมของภาคธุรกิจและประชาชนภายในประเทศ ดังนี้

การลงทุนของภาคธุรกิจจะมีต้นทุนที่สูงขึ้น เมื่อดอกเบี้ยอยู่ในระดับที่สูงหมายถึงการที่ธุรกิจจะต้องจ่ายดอกเบี้ยในการกู้ยืมมากขึ้น ซึ่งหมายถึงกำไรที่ลดลงและสัดส่วนความเสี่ยงของการลงทุนแต่ละโครงการที่มากขึ้น การลงทุนขยายธุรกิจด้วยการกู้เงินในช่วงนี้ธุรกิจจึงมักจะเลือกลงทุนในการลงทุนที่จำเป็นและลดการลงทุนในสิ่งที่เกินความจำเป็น

การใช้จ่ายของภาคประชาชนลดลง เนื่องจากดอกเบี้ยของสินเชื่อเพื่อการบริโภคเองก็ได้รับผลจากการขึ้นดอกเบี้ยด้วยเช่นกัน แนวโน้มของการก่อหนี้เพื่อจับจ่ายใช้สอยกับการอุปโภคบริโภคของประชาชนจึงลดลงตาม

ภาคประชาชนมีแนวโน้มที่จะลงทุนในการลงทุนที่ความเสี่ยงต่ำมากขึ้น เนื่องจากเมื่ออัตราดอกเบี้ยเพิ่มขึ้น ดอกเบี้ยเงินฝากหรือการลงทุนที่อ้างอิงดอกเบี้ยอย่างพันธบัตรจะให้ผลตอบแทนที่มากขึ้น เงินลงทุนของนักลงทุนจึงถูกกระตุ้นให้ไหลออกจากการลงทุนที่ความเสี่ยงสูงกว่าไปสู่การลงทุนที่มีความเสี่ยงต่ำ (Risk Free Investment) แต่มีผลตอบแทนเท่ากันหรือไม่ต่างกันมาก

การออมมีแนวโน้มที่จะเพิ่มขึ้น เมื่อการฝากเงินในช่วงนี้ให้ดอกเบี้ยที่สูง ประชาชนที่เป็นผู้ฝากมีแนวโน้มที่จะฝากเงินมากขึ้นแทนที่จะนำเงินดังกล่าวไปใช้หรือนำไปลงทุนในสินทรัพย์เสี่ยง

อัตราแลกเปลี่ยนมีแนวโน้มที่จะแข็งค่าขึ้น เมื่อผลตอบแทนพันธบัตรรัฐบาลเพิ่มขึ้นตามอัตราดอกเบี้ยนโยบาย จะทำให้พันธบัตรรัฐบาลของประเทศดังกล่าวได้รับความสนใจและเป็นเป้าหมายของพฤติกรรม Search for Yield ของนักลงทุนต่างชาติให้นำเงินเข้ามาลงทุน ซึ่งการนำเงินเข้ามาลงทุนในประเทศใดประเทศหนึ่งนักลงทุนต่างชาติจะต้องแลกเงินเป็นเงินสกุลดังกล่าว ส่งผลให้ปริมาณความต้องการเงินสกุลดังกล่าวเพิ่มขึ้น เมื่อความต้องการซื้อเงินสกุลดังกล่าวเพิ่มขึ้นมากกว่าความต้องการขายจะส่งผลให้อัตราแลกเปลี่ยนของประเทศนั้นมีแนวโน้มแข็งค่าขึ้น

กล่าวคือ การขึ้นดอกเบี้ยนโยบายของธนาคารกลางมีเป้าหมายในการลดปริมาณเงินที่หมุนเวียนอยู่ในระบบเศรษฐกิจ เพื่อชะลอไม่ให้อัตราเงินเฟ้อเพิ่มขึ้นเร็วเกินไปจากการลงทุนและการใช้จ่ายที่มากเกินไป ซึ่งอาจนำไปสู่ปัญหาราคาสินค้าที่เพิ่มขึ้นอย่างรวดเร็วและภาวะฟองสบู่

การคงดอกเบี้ยนโยบาย

การคงดอกเบี้ยนโยบาย จะเกิดขึ้นเมื่อคณะกรรมการนโยบายการเงินมีความเห็นว่าการปรับขึ้นดอกเบี้ยนโยบายหรือลดดอกเบี้ยนโยบายยังเป็นสิ่งที่ยังไม่จำเป็นในขณะนั้น เป็นรูปแบบการจัดการอัตราดอกเบี้ยนโยบายของธนาคารกลางที่พบได้บ่อยที่สุดเมื่อเทียบกับการลดดอกเบี้ยนโยบายและการลดดอกเบี้ยนโยบาย

โดยเหตุผลที่มักนำไปสู่การตัดสินใจคงดอกเบี้ยนโยบายของธนาคารกลางแต่ละประเทศมักจะเกี่ยวข้องกับประเด็นดังต่อไปนี้

- ดัชนีชี้วัดทางเศรษฐกิจอยู่ในระดับเป้าหมายที่ต้องการ

- รอการเปลี่ยนแปลงของดัชนีชี้วัดทางเศรษฐกิจ เพื่อขึ้นดอกเบี้ยหรือลดดอกเบี้ยนโยบายต่อไป

- ในช่วงเวลาดังกล่าวการปรับขึ้นดอกเบี้ยนโยบายหรือลดดอกเบี้ยนโยบายยังเป็นสิ่งที่ไม่จำเป็นหรือไม่ช่วยอะไรอีกต่อไป

- ใช้นโยบายการเงินอื่นแทนการปรับดอกเบี้ย

- การปรับอัตราดอกเบี้ยนโยบายอาจส่งผลกระทบในแง่ลบมากกว่าแง่บวก

ปัจจัยที่ส่งผลต่อการกำหนดอัตราดอกเบี้ยนโยบาย

อัตราดอกเบี้ยนโยบาย คือ เครื่องมือของธนาคารกลางที่ใช้บรรลุจุดประสงค์ที่ของธนาคารกลางแต่ละประเทศ เมื่อกล่าวถึงปัจจัยที่ส่งผลต่อการกำหนดอัตราดอกเบี้ยนโยบายจึงหมายถึงปัจจัยที่เกี่ยวข้องกับ “เป้าหมายของธนาคารกลางในแต่ละประเทศ” ซึ่งโดยทั่วไปคือการดูแลเสถียรภาพของระบบการเงิน, เสถียรภาพราคา, เสถียรภาพของอัตราแลกเปลี่ยน, และการควบคุมดูแลธนาคารพาณิชย์และสถาบันการเงินรวมถึงการติดตามผลกระทบต่อระบบการเงินโดยรวม

ดังนั้นแล้ว การปรับอัตราดอกเบี้ยนโยบายของธนาคารกลางในแต่ละประเทศจึงมักพิจารณาจากตัวเลขทางเศรษฐกิจเหล่านี้ร่วมกัน

- เงินเฟ้อ เมื่อเทียบกับระดับเป้าหมาย โดยทั่วไปเป้าหมายเงินเฟ้อของธนาคารกลางมักจะอยู่ที่ประมาณ 2% ต่อปี เพื่อรักษาระดับราคาของสินค้าและบริการโดยรวมในเศรษฐกิจไม่ให้เปลี่ยนแปลงอย่างเร็วและมากจนเกินไป

- อัตราการว่างงาน การจ้างงาน และตัวเลขที่เกี่ยวข้องกับตลาดแรงงาน ที่สะท้อนถึงรายได้ของผู้บริโภคภายในประเทศที่เป็นกำลังซื้อสำคัญของระบบเศรษฐกิจ

- อัตราแลกเปลี่ยน ทั้งด้านอุปสงค์หรือความต้องการอัตราแลกเปลี่ยน ความผันผวนของอัตราแลกเปลี่ยน ที่มีความสำคัญต่อธุรกิจส่งออก และธุรกิจที่ต้องนำเข้าปัจจัยการผลิตจากต่างประเทศ

- ดุลการชำระเงิน ที่สะท้อนที่มาของเงินที่ไหลเวียนเข้าออกประเทศ ซึ่งผลต่ออัตราแลกเปลี่ยน

- ตัวเลขหนี้ สัดส่วนการก่อหนี้ในเศรษฐกิจ และความต้องการกู้เงิน ไม่ว่าจะเป็นหนี้ครัวเรือนและหนี้สาธารณะในภาพรวม ตัวเลขหนี้เสีย ปริมาณสินเชื่อเพื่อธุรกิจ สินเชื่อบุคคล สินเชื่อที่อยู่อาศัย สินเชื่อรถยนต์ ไปจนถึงสินเชื่อเพื่อการบริโภค

- GDP ที่จะแสดงผลผลิตที่ทั้งประเทศสร้างได้ ประกอบด้วย การบริโภคของประชาชน การลงทุนของภาคเอกชน การใช้จ่ายของภาครัฐ และดุลการค้า

- ปริมาณเงินหมุนเวียนในระบบเศรษฐกิจ ทั้งเงินฝาก และในตลาดการเงิน

- ความแตกต่างระหว่างอัตราดอกเบี้ยระหว่างประเทศ ซึ่งส่งผลต่อเงินทุนเคลื่อนย้าย (Fund Flow) ของนักลงทุนต่างชาติที่จะกระทบอัตราแลกเปลี่ยนและตลาดการเงินในประเทศ

กล่าวคือ ปัจจัยใดก็ตามที่ส่งผลต่อเศรษฐกิจที่กระทบเสถียรภาพของระบบการเงิน เสถียรภาพราคา เสถียรภาพของอัตราแลกเปลี่ยน ปัจจัยเสี่ยงต่อธนาคารพาณิชย์และสถาบันการเงินภายในประเทศ และปัจจัยภายนอกที่อาจส่งผลกระทบต่อเป้าหมายของธนาคารกลาง ล้วนแต่เป็นปัจจัยที่ส่งผลต่อการกำหนดอัตราดอกเบี้ยนโยบายของธนาคารกลาง